Верификация профиля ВКонтакте — личный опыт — Соцсети на vc.ru

Приветствую, коллеги! Расскажу о своем опыте верификации личной страницы и сообщества во ВКонтакте. С какими сложностями пришлось столкнуться, и какая реальная польза от верификации в 2021 году

3153 просмотров

Что такое верификация, и что она дает?

Небольшое пояснение для тех, кто не знает о верификации, или о ее преимуществах.

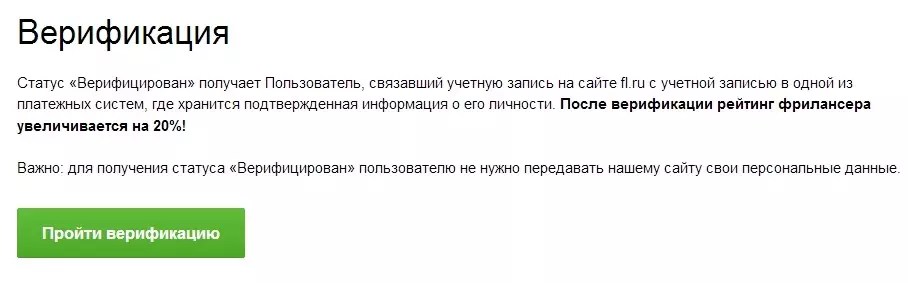

Верификация — это фактическое подтверждение того, что страница не фейковая, а за ней стоит реальное лицо, или организация.

Визуально — отображается как синяя галочка рядом с названием сообщества или профиля:

Фактическая польза от верификации:

1. Больше доверие со стороны аудитории (меньше будут думать «а вдруг вы мошенники»), но не все понимают, что означает верификация, поэтому об этом надо регулярно напоминать в контенте

По опыту клиенту (автобизнес, в сентябре получили верификацию), после ее получения количество неадекватных обращений снизилось на ~7%

Неадекватные в данном случае — те, кто сомневаются в компетентности и/или в реальности существования компании (да, находятся и такие, поэтому рекомендую об этом не забывать)

2. Выше позиции в поиске — сообщества и профили с верификацией отображаются выше, чем аккаунты без. Раньше это было актуально, сейчас для ранжирования имеет гораздо меньший вес

Выше позиции в поиске — сообщества и профили с верификацией отображаются выше, чем аккаунты без. Раньше это было актуально, сейчас для ранжирования имеет гораздо меньший вес

Мой опыт верификации сообщества

Сообщество удалось верифицировать на 2 раз. Заполнив форму:

Наиболее важный блок — это общая информация. Чем больше вы тут приведете актуальной информации (ссылки на достоверные и авторитетные источники), тем выше шанс, что верифицируют.

После чего отклонили заявку, попросив конкретизировав название ( немного сократив, но отстоять полное название сообщества возможно, если вы сможете обосновать, что сохранение именно такого полного названия — важно для ваших клиентов)

Но решение о необходимости верификации принимается модератором, и, понимаете, тут все упирается в индивидуальное решение конкретного человека. Вы можете отправить один и тот же набор информации, но один модератор — решит не давать верификацию (сочтя ее излишней), а другой — даст, поскольку сочтет ее нужной для вашей ситуации

Мой опыт верификации личной страницы

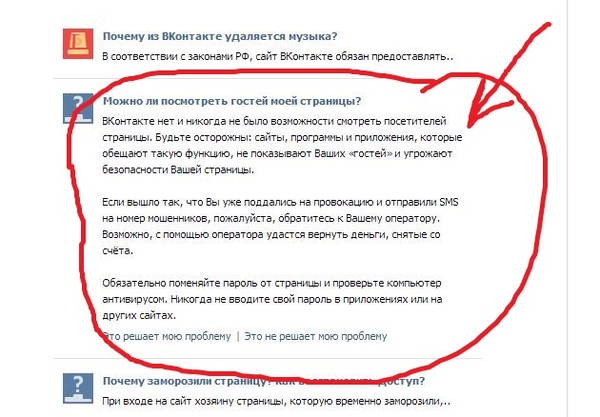

С личной страницей ситуация была другой — мне удалось получить верификацию только на ~ 11 раз, до этого — отказывали.

Формулировка каждый раз была одной — «Мы не видим необходимости в верификации вашей страницы», несмотря на то, что приложенной информации было достаточно для верификации сообщества. Но в последний раз уже дали (последние 3 заявки уже отправлял ради «спортивного интереса»):

Преимущества декларируются те же самые:

Нюансы

1. Легче получить верификацию на тот аккаунт, где вы активно ведете свою деятельность. Если у вас активно сообщество, а не личный профиль — то на профиль получить крайне сложно будет.

2. В целом — на сообщество верификацию дают гораздо охотнее, чем на личную страницу. Есть две категории людей, которым легче получить верификацию личной страницы, чем сообщества: это музыканты, и бизнесмены

3. Обычно дают верификацию только на 1 страницу (либо на сообщество, либо на личную). Чтобы получить верификацию и там, и там — нужно вести одинаково активно. Либо получив, к примеру, верификацию на сообщество — активнее вести личный профиль, чтобы получить и там верификацию.

4. С верификацией — сложнее менять название сообщества, поэтому, к примеру, если у вас скоро изменится имя компании (в результате ребрендинга, к примеру) , то получать верификацию лучше после изменения

5. Если вам отказали в верификации — это не повод бросать попытки ее получить: доработайте заявку, добавив актуальную информацию, или убрав воду, и пытайтесь — у вас все, скорее всего, получится

С вами был таргетолог Юрий Брильков, спасибо за внимание!

Отвечаю на ваши вопросы, пишите в комментарии под статьей, либо по ссылке выше

Осторожно, верификация счета! Все, что надо знать об этой процедуре | FXSSI

- Основы Форекс

Сегодня поговорим об одной неприятной процедуре – верификации счета у брокера.

Единственный, кто получает выгоду – это брокер.

Что такое верификация счета и зачем она нужна

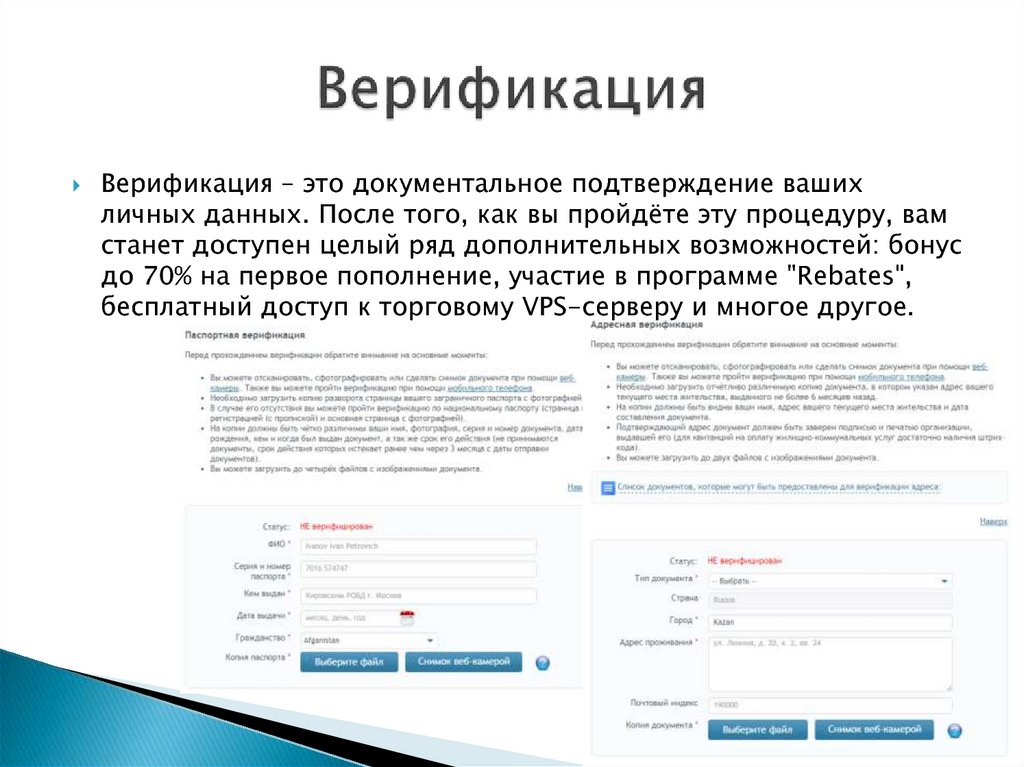

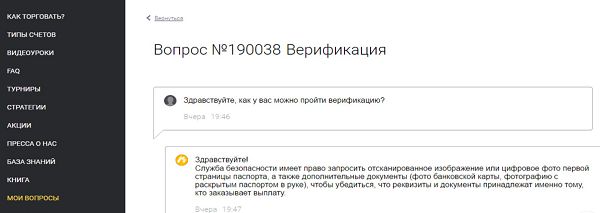

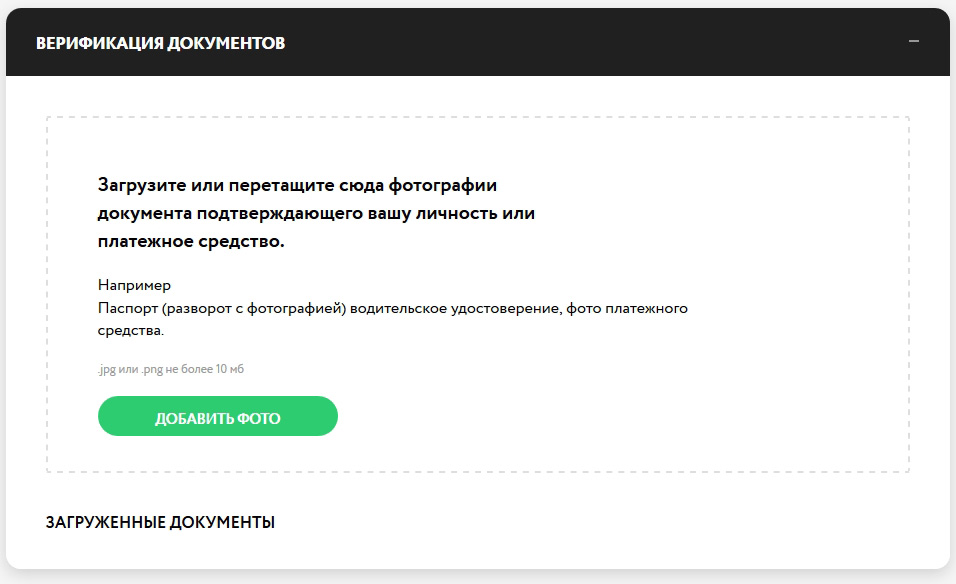

Верификация счета – это процедура передачи пакета документов брокеру с целью проверить последним достоверность указанных вами при регистрации данных. Зарубежные брокеры могут также потребовать документ, подтверждающий легальное происхождение средств.

Необходимость верификации изначально не являлась прихотью брокера, а была мерой противодействия отмыванию доходов, полученных преступным путем. То есть основной посыл шел именно от международных организаций, таких как ФАТФ или же от регулятора брокерской деятельности.

Хотим обратить внимание, что согласно требованиям западных регуляторов, клиент не имеет права пополнить счет, а также торговать до тех пор, пока процедура верификации не будет закончена полностью. Здесь и прослеживается превентивный характер этой процедуры.

Теперь, что касается верификации у «наших» брокеров.

Как видят процесс верификации СНГ-шные брокеры

Не будем углубляться в юридическую составляющую, могу предположить, что процедура сбора и хранения персональных данных не резидентом (офшорной компанией) является неправомерной.

На примере России. Большинство дилеров так и не получили лицензию на осуществление брокерской деятельности. То есть на территории России они вне закона, а согласно новым правкам в законе об обработке и хранении персональных данных, сами базы, если они касаются населения РФ, локально должны быть размещены на территории России.

Напрашивается вопрос: если брокер вне закона, то как он может хранить данные на территории страны? А никак.

С уверенностью можно сказать, что большинство СНГ-шных брокеров проводят верификацию совсем с другими целями, нежели это задумывалось изначально.

Мы уже определили, что основные цели верификации:

- Предотвратить возможность отмывания денег.

- Удостовериться, что счет открыли именно вы, а не кто-то другой.

Несмотря на то, что оба пункта выглядят целесообразно, «наши» брокеры, как всегда, умудрились перевернуть все с ног на голову.

Первое, на что стоит обратить внимание, это то, что СНГ-шные брокеры не проводят проверку на легальность средств, учитывая, что это практически ключевой момент верификации.

Все это говорит о том, что брокеру не важно, откуда вы взяли деньги, пусть даже они были получены преступным путем, главное, чтобы вы пополнили свой счет.

Второй момент, это необходимость верификации исключительно для вывода денег. То есть, вы можете пополнить счет на любую сумму, а вывести (обычно при пополнении от $1000) можете только верифицировав свой аккаунт. Получается, что до момента, когда вы хотите забрать свои деньги, брокеру все равно, кто и зачем пополнил счет.

И если первое можно списать на ментальность, не любит наш народ светить справкой о доходах, то второе – ни в какие ворота.

Складывается впечатление, что они не брезгуют любыми деньгами и только в момент вывода денег клиентом «включают» добросовестного брокера и требуют подтверждений.

Кстати, процедура верификации у бинарного брокера обычно ничем не отличается от верификации у форекс-брокера.

Зачем нужна верификация на самом деле

Если основные цели верификации не соблюдаются, тогда какой в ней смысл?

Все просто. Брокеры превратили верификацию в инструмент манипуляций и затягивания времени. Чем дольше деньги лежат на счету, тем больше вероятность, что трейдер втянется в торговлю и уже не захочет выводить или просто потеряет свои средства во время торгов.

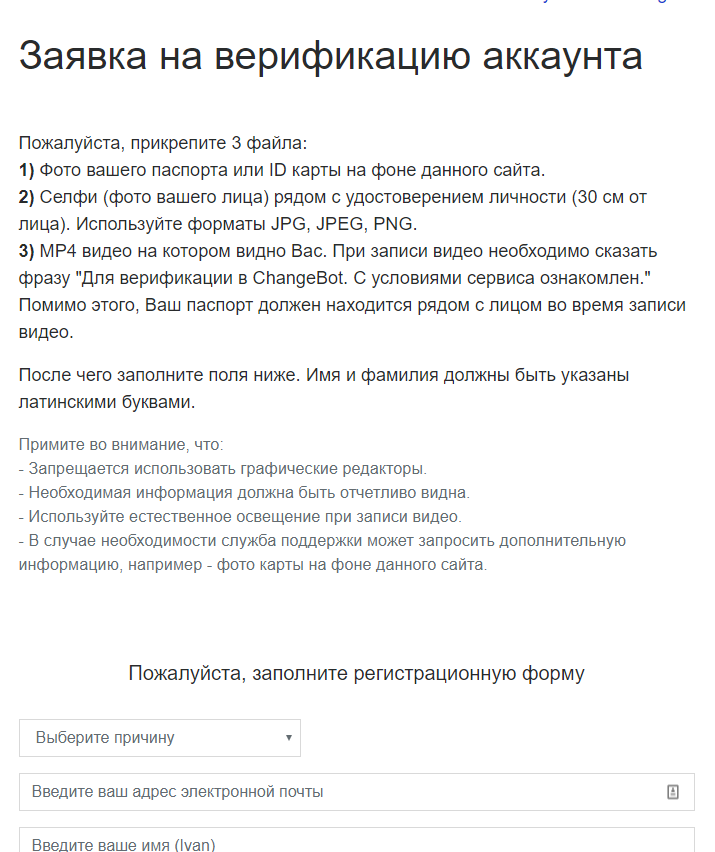

Особенно забавно это выглядит, когда ваши деньги лежат у них на счету, и под видом верификации вас заставляют выполнять различные «квесты»: сходить к нотариусу, сделать фото с паспортом, отправить документы по почте и т.д.

И если вы начнете возражать этому бесчинству, вам попросту сунут под нос следующую формулировку: «В любое время Компания имеет право по своему усмотрению потребовать у клиента документы (список, который составляется исключительно Компанией, в том числе форма документов, которые будут предоставлены)».

Пытаться оспорить перечень необходимых документов бесполезно, ибо на другой стороне сидит сотрудник, который выполняет указанные действия и в большинстве случаев ему будет просто лень сходить к начальнику и узнать, можно ли что-то изменить для клиента. Они могут потребовать от вас даже договор купли-продажи недвижимости и т.д. Конечно на практике такого требовать не будут, но пункт действительно звучит устрашающе.

Уважаемые брокеры, играйте по-честному, выдвигайте свои требования до того, как человек внесет деньги на счет.

И самое грустное в этом всем то, что сейчас практически не осталось брокеров, которые не требуют прохождения верификации. Поэтому, если мы хотим торговать у понравившегося нам брокера, нам придется высылать документы.

Но не стоит спешить выполнять все поставленные требования. Иногда компании требуют лишнего, поэтому следует знать, какие документы можно высылать, а какие – нет.

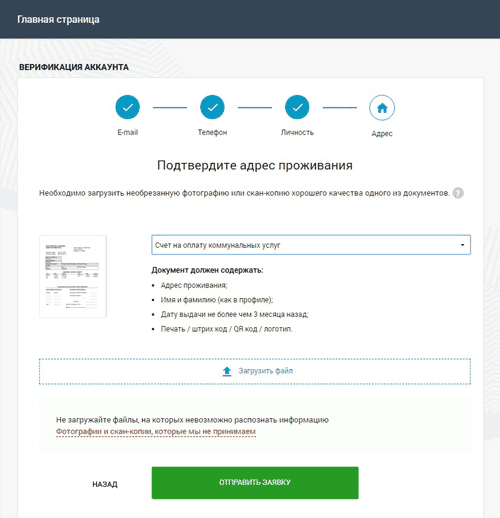

Вот стандартный перечень документов, которые может попросить офшорный брокер:

- Копии страниц паспорта.

- Копия счета на оплату коммунальных услуг.

- Выписка из банка.

Если же от вас потребуют какие-то нотариально заверенные документы, то это уже банальное затягивание времени. Дело в том, что в некоторых странах, например в Украине, нотариус несет ответственность за заверенный ним документ. И если вы попробуете прийти к нему с «бумажкой», которую вам предоставил брокер, то, скорее всего, вам ее не подпишут, ссылаясь на сомнительное происхождение документа и отсутствие второй стороны, которой адресуется данное заявление/договор/что угодно.

Речь идет именно об офшорных брокерах, т.к. подавляющее большинство трейдеров пользуются именно их услугами. Есть еще банковский Форекс, но это уже отдельная тема.

Как защитить документы от повторного использования

Другой проблемой, которую мы хотели бы осветить, является сохранность и конфиденциальность отправленных на верификацию документов.

Обоснованными являются опасения, что ваши документы могут быть скопированы и использованы в недобросовестных целях.

Следует понимать, что проверку документов осуществляют обычные сотрудники компании, которым не составит труда сделать копии ваших документов.

Раз уж от верификации никуда не убежать, тогда как обезопасить себя?

На сегодняшний день наиболее простым методом защиты документов в интернете является нанесение полупрозрачного текста поверх фотографии, так называемых водяных знаков.

Текст должен быть примерно такого характера: «Копии действительны только для регистрации в компании Рога&Копыта». В целом, суть водяного знака сводится к невозможности повторного использования документа.

В целом, суть водяного знака сводится к невозможности повторного использования документа.

Выглядит это примерно таким образом:

Текст следует наложить на важные участки фотографии так, чтобы его невозможно было удалить в графическом редакторе.

Если вы не владеете графическими редакторами, можете воспользоваться специальным сервисом – http://водянойзнак.рф.

Пример обработки:

После такой обработки документы можно отправлять на верификацию. И, в принципе, можно быть более-менее спокойным, что ваши документы не всплывут в какой-то базе, продаваемой за $50 на пиратском сайте.

Как показывает практика, большинство компаний принимают такие документы без каких-либо вопросов.

Как воевать с брокером

У одного из наших редакторов была одна неприятная ситуация. Один из брокеров, извините за выражение, «забыковал» и отказался принимать документы, ссылаясь сперва на регулятора, а потом на какие-то свои внутренние политики.

Основной причиной отказа было то, что документы подвергались редактированию (был нанесен водяной знак).

Раз нельзя редактировать в Фотошопе, тогда редактор пошел другим путем. Взял прозрачную пленку и распечатал на ней защитную надпись. Наложил пленку на документ, сфотографировал и отправил на верификацию оригинал фотографии без обработки.

Опять отказ. На этот раз внутренние политики гласили, что фотография должна быть без сторонних предметов.

Тогда он скачал какие-то случайные документы из интернета, привел их в состояние единого ФИО и, в качестве эксперимента, нанес на них надпись «проверка на вшивость». Весь пакет отправил на верификацию.

И вуаля: «Вы успешно прошли процедуру верификации».

Соответственно, не понятно, с кем они борются такими методами. Поддельную фотографию они не распознали, а вот оригинал с защитным знаком забраковали.

Эту информацию редактор опубликовал на их форуме, намекнул, что они фигней страдают.

Зато теперь понятно, что «наши» брокеры ни во что не ставят безопасность клиента и его просьбы/пожелания. Что уж говорить об уступках в пользу клиента.

Итак, подводя итог, основные рекомендации по верификации:

1. Проходите верификацию до пополнения счета. Не становитесь заложником своих же денег.

2. Проверяйте перечень необходимых для верификации документов. Могут требовать лишнего.

3. Наносите защитные водяные знаки на все копии документов.

4. Регистрируйтесь у известных и проверенных брокеров, т.к. они ценят свою репутацию и у вас есть больше шансов защитить свои права.

- Основы Форекс

Что такое проверка аккаунта? Зачем это нужно?

Чтение: 3 мин.|Опубликовано 27 января 2021 г.

В мире финансовых услуг проверка счета — это процесс, который помогает предприятиям подтвердить право собственности на банковские счета.

Обычно это делается из-за нормативных требований, в некоторых случаях или для снижения риска мошенничества или дорогостоящих ошибок.

Обычно это делается из-за нормативных требований, в некоторых случаях или для снижения риска мошенничества или дорогостоящих ошибок.TL;DR – Краткий обзор

Верификация счета помогает предприятиям проверить действительность и право собственности на банковские счета.

Это может быть сделано в соответствии с нормативными требованиями или во избежание ошибок или мошенничества.

Преимущества для людей и предприятий сводятся к повышенной безопасности, поскольку она гарантирует, что деньги поступят на правильный счет или поступят с него.

Многим предприятиям необходимо взимать плату или отправлять деньги клиентам. Для этого им часто требуется информация о банковском счете. В большинстве случаев предприятия полагались на то, что клиенты предоставляют данные своей учетной записи. Но люди могут совершать ошибки или даже пытаться совершить мошенничество.

Вот тут-то и начинается проверка учетной записи: чтобы убедиться, что предоставленный номер учетной записи не только действителен, но и принадлежит лицу (или компании), утверждающему, что он принадлежит ему. Это выгодно обеим сторонам, по сути, одинаково: деньги будут поступать в нужное место или из него.

Это выгодно обеим сторонам, по сути, одинаково: деньги будут поступать в нужное место или из него.

Что люди получают от проверки аккаунта?

Предположим, вы продаете подержанные товары через Интернет и вам нужно подключить данные своей учетной записи, чтобы убедиться, что вам платят. Но ваш номер счета состоит из длинной цепочки цифр — и вы делаете опечатку. Платеж отскакивает, и вы никогда не получаете свои деньги. Нужно время, чтобы разобраться и исправить ошибку. Раздражает правда?

Но что, если вы потеряете наследство в размере 193 000 фунтов стерлингов из-за того, что перепутали цифру? Это не просто раздражает. Это разрушительно. Это очень маленькая ошибка, которая обходится очень дорого.

Проверка учетной записи может защитить вас от таких ситуаций. Это поможет убедиться, что ваши деньги идут в нужное место.

Что компании получают от проверки аккаунта?

Независимо от того, является ли это нормативным требованием или нет (некоторым компаниям может потребоваться подтвердить право собственности на учетную запись, чтобы соответствовать требованиям по борьбе с отмыванием денег или правилам «Знай своего клиента»), проверка учетной записи также может защитить предприятия от неприятных ситуаций.

Это помогает защитить бизнес от старых добрых человеческих ошибок, устраняя головную боль (и потенциально дорогостоящую работу администратора) при поиске и устранении ошибок, связанных с неверными номерами банковских счетов или неправильными платежами.

Но что еще более важно, это также помогает защитить бизнес от тех, кто имеет плохие намерения — от людей, которые хотят навязать свой счет кому-то другому, до совершения массового мошенничества. Что не только потенциально дорого, но и ужасно вредно.

Проверка того, действителен ли банковский счет и принадлежит ли он лицу, утверждающему, что он им владеет, может помочь предприятиям работать более эффективно, сэкономить время и деньги и обеспечить безопасность каждого.

Подтверждение учетной записи с помощью открытого банковского обслуживания

Подтверждение учетной записи можно выполнить разными способами, но продукт Tink Account Check использует преимущества открытого банковского обслуживания, чтобы сделать это быстрее, безопаснее и эффективнее, чем большинство других.

Если вы хотите узнать больше о том, как работают наиболее распространенные на сегодняшний день методы проверки учетной записи и как открытый банкинг может улучшить этот процесс, ознакомьтесь с нашим руководством по проверке учетной записи.

Также по этой теме

Руководство по проверке аккаунта Tink

Большинство методов проверки аккаунта, используемых сегодня, могут быть болезненными. Они также могут занять несколько дней. Но дело в том, что им это не нужно!

Подробнее в разделе «Открытый банкинг»

16.12.2022 · 6 мин чтения

Проблемы андеррайтинга и то, как открытый банкинг может помочь

Процессы выдачи цифровых кредитов на основе открытого банкинга часто быстрее и безопаснее и обеспечить лучшее качество обслуживания клиентов, чем традиционные методы – и вот почему.

2022-12-15 · 4 мин чтения

Почему открытое банковское обслуживание важно для потребителей, чтобы управлять своими финансами

Предоставьте клиентам действенные способы оставаться в курсе своих финансов с помощью открытых банковских инструментов Tink. От управления личными финансами до всеобъемлющего выдачи кредитов, сделайте так, чтобы банковские и кредитные процессы работали для всех.

От управления личными финансами до всеобъемлющего выдачи кредитов, сделайте так, чтобы банковские и кредитные процессы работали для всех.

2022-12-14 · 7 мин чтения

Как VRP могут помочь вашим клиентам пережить экономический шторм

Как переменные регулярные платежи могут помочь уязвимым потребителям избежать комиссий за овердрафт и отмены платежей во время экономического кризиса.

Начните работу с Tink

Свяжитесь с нашей командой, чтобы узнать больше о том, что мы можем вам помочь, или создайте учетную запись, чтобы начать прямо сейчас.

Все, что вам нужно знать о проверке банковского счета

Проверка банковского счета помогает уменьшить мошенничество и предотвращает досадные ошибки, такие как ввод неверных учетных данных. Узнайте, что это такое и почему это важно.

Мэтью Бленкарн, автор контента

29 июля 2022 г.

Многие компании требуют, чтобы клиенты прошли проверку банковского счета, прежде чем они смогут использовать продукт или услугу. Будь то более старые методы, такие как проверка банковской выписки, или новые инновации, такие как

Будь то более старые методы, такие как проверка банковской выписки, или новые инновации, такие как

, это важный шаг к тому, чтобы средства клиентов оказались в нужном месте. На самом деле, это часто является основным препятствием для мошенничества и дорогостоящих ошибок. Так что же такое проверка банковского счета и как она защищает бизнес и потребителей? В этой статье объясняются основы, описываются различные доступные методы, чтобы вы могли определить, какая система проверки банковского счета лучше всего соответствует вашим потребностям.

Короче говоря, проверка банковского счета — это способ убедиться, что клиент, пользующийся вашим сервисом, является тем же лицом, имя которого указано в банковском счете, с которого он платит. Обычно при этом клиент предоставляет достоверную информацию, подтверждающую право собственности на его счет, например выписку из банка. В некоторых случаях потребители могут подтвердить свою личность, предоставив данные, которые совпадают с данными, хранящимися в кредитном бюро или в их банке.

Проверка банковского счета важна по ряду причин, не последней из которых является предотвращение мошенничества. Поскольку убытки от мошенничества, связанные с дистанционным банковским обслуживанием, платежными картами и чеками

, составляют убыток в размере 730 миллионов фунтов стерлинговв 2021 году, для компаний как никогда важно защищать своих клиентов. Соблюдение нормативных требований также является важным фактором. Во многих отраслях компании имеют нормативное обязательство проверять личность владельцев счетов. Компании могут включать проверку имени владельца счета как часть своих процессов в течение 9 лет.0003 по борьбе с отмыванием денег (AML) и «Знай своего клиента» (KYC)

. Фактически, обеспечение безопасности клиентов является важной частью обеспечения положительного клиентского опыта. Опрос Entrust показал, что девять из десяти респондентов

выразили беспокойство по поводу кредитного или банковского мошенничества . Проверка информации о банковском счете может убедить клиентов в том, что продавец пользуется хорошей репутацией, а его информация в безопасности. Проверка банковского счета также может предотвратить человеческие ошибки, например, неверный ввод реквизитов банковского счета. В лучшем случае эти ошибки могут привести к сбою или возврату платежа, что создаст трения и разочарует клиентов. В худшем случае они могут отправить платеж не на тот счет, что поставит под угрозу средства потребителя. Полагаясь на эффективную систему проверки банковского счета, предприятия могут предотвратить оба этих исхода.

Проверка информации о банковском счете может убедить клиентов в том, что продавец пользуется хорошей репутацией, а его информация в безопасности. Проверка банковского счета также может предотвратить человеческие ошибки, например, неверный ввод реквизитов банковского счета. В лучшем случае эти ошибки могут привести к сбою или возврату платежа, что создаст трения и разочарует клиентов. В худшем случае они могут отправить платеж не на тот счет, что поставит под угрозу средства потребителя. Полагаясь на эффективную систему проверки банковского счета, предприятия могут предотвратить оба этих исхода.

Существует множество методов проверки банковских счетов, на которые полагаются предприятия для подтверждения информации о счетах своих клиентов. К ним относятся:

- Микродепозиты: покупатель сообщает данные своего счета продавцу. Затем продавец отправляет два крошечных депозита на счет покупателя, чтобы подтвердить его право собственности.

- Отправка банковских выписок: покупатель предоставляет продавцу документы из своего банка. В этих выписках клиент указан как владелец счета, что подтверждает его личность.

- Проверка кредитоспособности: продавец сверяет данные счета своего клиента с информацией, хранящейся в файле кредитного бюро. Если информация совпадает, учетная запись верифицируется.

- Открытое банковское обслуживание: в партнерстве с поставщиком открытого банковского обслуживания продавец напрямую подключается к банковскому счету своего клиента в режиме реального времени. Затем провайдер мгновенно сравнивает имя клиента и номер счета с данными, указанными в банке клиента.

Проверка банковского счета может занять от нескольких секунд до 10 дней, в зависимости от используемого метода.

Открытые банковские операции проверка и проверка кредитоспособности включают в себя электронные проверки счетов в режиме реального времени. В результате они могут немедленно подтвердить данные учетной записи клиента.

В результате они могут немедленно подтвердить данные учетной записи клиента.

| Затраченное время | |

|---|---|

| Микродепозиты | 1–2 дня |

| Банковские выписки | До 10 дней |

| Кредитные бюро | Мгновенный |

| Счетная проверка SELICATER | . Учитывая, что весь смысл проверки банковского счета заключается в уменьшении количества ошибок, удивительно, что многие методы уязвимы для ошибок со стороны клиента. Ярким примером являются микродепозиты. Они только определяют, может ли учетная запись принимать платежи, а не проверяют клиента. Это открывает двери для ошибок, неудачных платежей и даже мошенничества. Микродепозиты также полагаются на клиентов, предоставляющих правильные данные. Если они допустят ошибку, процесс может завершиться неудачей. Отправка банковских выписок также подвержена человеческим ошибкам, но ее ограничения на этом не заканчиваются.

Процесс медленный, дорогостоящий и ресурсоемкий. Это также сопряжено с высоким риском мошенничества, поскольку банковские выписки относительно легко подделать.

Процесс медленный, дорогостоящий и ресурсоемкий. Это также сопряжено с высоким риском мошенничества, поскольку банковские выписки относительно легко подделать. После этого TPP может мгновенно подтвердить, что информация , которую предоставляет клиент, совпадает с информацией в его банке. Мало того, что это происходит мгновенно, данные также точны в режиме реального времени, гарантируя, что проверка не будет ошибочной. Усилия со стороны клиента минимальны, а вероятность мошенничества очень мала.

После этого TPP может мгновенно подтвердить, что информация , которую предоставляет клиент, совпадает с информацией в его банке. Мало того, что это происходит мгновенно, данные также точны в режиме реального времени, гарантируя, что проверка не будет ошибочной. Усилия со стороны клиента минимальны, а вероятность мошенничества очень мала.