новые требования к использованию и ответственность за их нарушение

Наталия Богатырева

юрист

Профиль автора

С 1 июля 2021 года появились новые запреты и отчеты для владельцев иностранных электронных кошельков.

Эти требования касаются тех, кто постоянно живет в России, — если проводите за границей больше 183 дней в году, вас новшества не касаются.

Предупреждение для тех, кто прочитал закон иначе

Формулировки в новом законе особенно громоздки и дают простор для интерпретации. О них спорят бизнесмены, фрилансеры и юристы. Когда появятся официальные разъяснения ФНС и практика по данному вопросу, мы дополним статью. А пока приходите обсуждать в комментарии.

ст. 1 Федерального закона от 30.12.2020 № 499-ФЗ

Что считается иностранным электронным кошельком

Электронный кошелек — это виртуальный кошелек в рамках платежного сервиса. В законе понятия «электронный кошелек» нет, но есть термин «электронное средство платежа». Электронные кошельки как раз к ним и относятся.

Электронные кошельки как раз к ним и относятся.

Если платежный сервис российский, электронный кошелек тоже считается российским. Например, это кошельки в системах «Юмани», Qiwi. На расчеты через российские электронные кошельки новый закон не распространяется.

Если платежный сервис зарубежный, электронный кошелек считается иностранным. Например, это Skrill и Alipay.

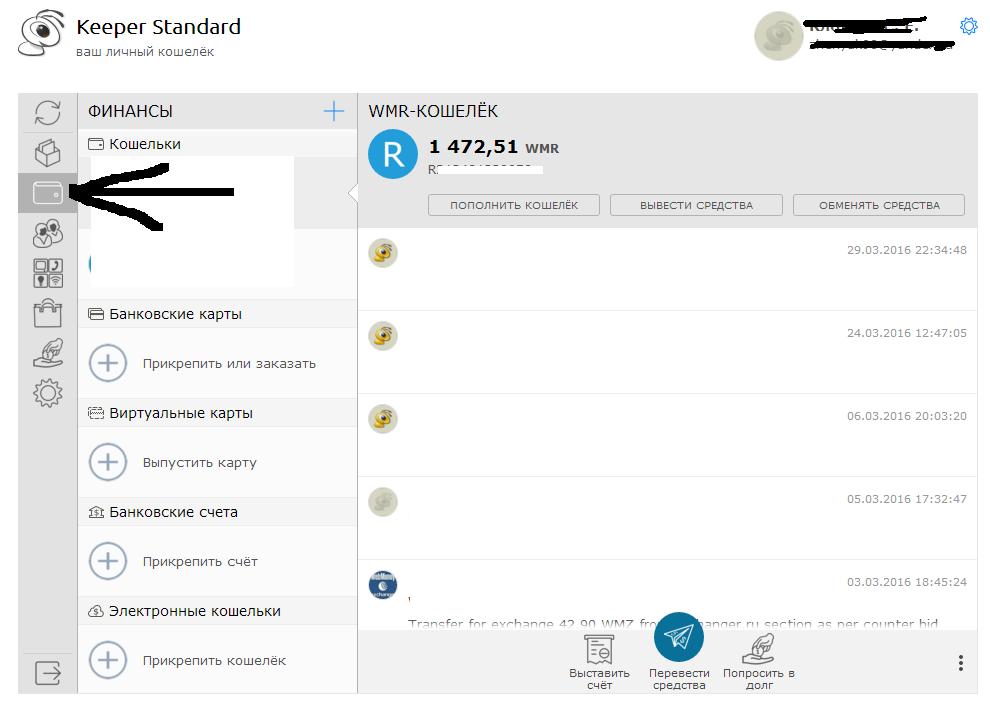

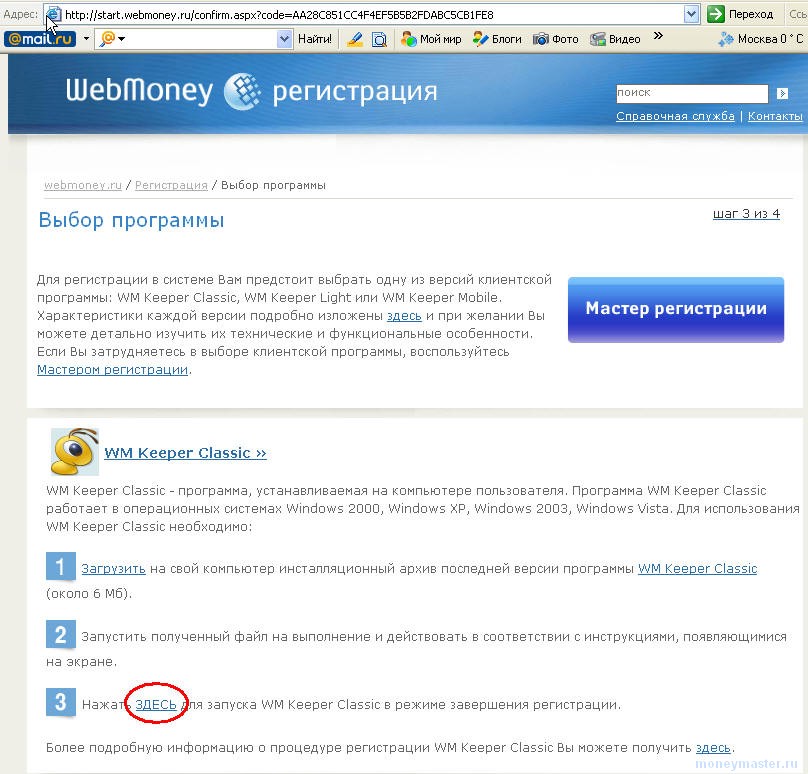

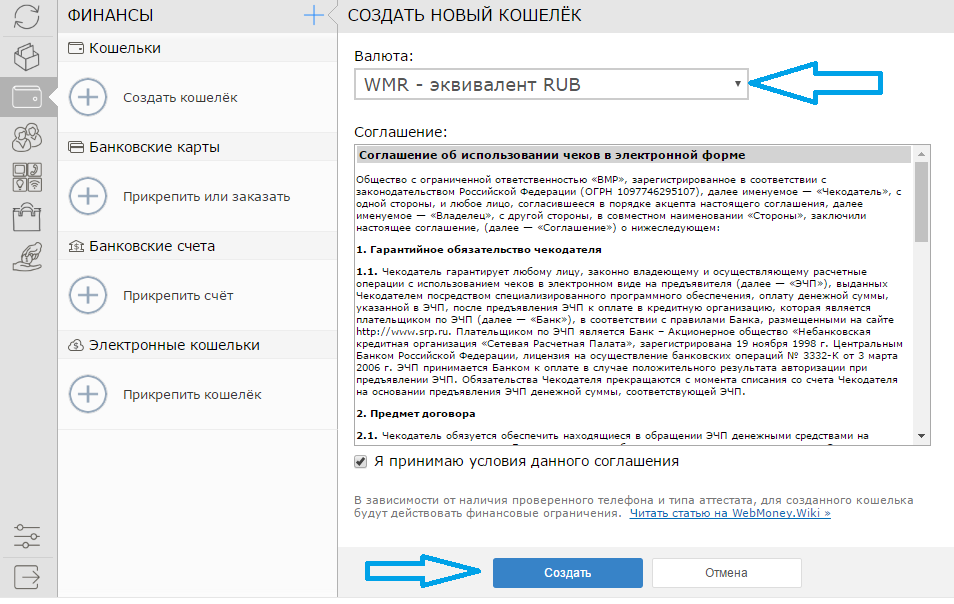

Некоторые международные платежные сервисы позволяют создавать и российские, и иностранные платежные кошельки. Например, PayPal и WebMoney. На российские кошельки в PayPal и WebMoney новые требования не распространяются.

У PayPal и WebMoney могут быть и иностранные кошельки, проверяйте тип своего кошелька и читайте юридическую информацию на сайте.

Криптокошельки под определение электронных средств платежа не подпадают. Биткоины остаются в серой зоне, новый закон на них не распространяется.

/bitcoin/

Что такое биткоины

PayPal в России работает через небанковскую кредитную организацию «Пэйпал-ру» В системе WebMoney работу российских кошельков обеспечивает банк «ККБ» Оператор сервиса Skrill — компания из Лондона, хоть сайт и русифицирован «Юмани» — российский сервис, бывшие «Яндекс-деньги». Договор заключается с небанковской кредитной организацией «Юмани»

Договор заключается с небанковской кредитной организацией «Юмани»Какие платежи можно и нельзя принимать на иностранные электронные кошельки

Использовать иностранные электронные кошельки в России можно — это общее правило. Из этого правила есть исключения, которые его сильно ограничивают.

ч. 4 ст. 12 ФЗ «О валютном регулировании и валютном контроле»

Нельзя:

- Принимать оплату от российских и зарубежных клиентов за товары, работы, услуги, результаты интеллектуальной собственности, проданные на территории России.

- Принимать оплату от зарубежных партнеров в рамках внешнеторговой деятельности.

- Брать займы.

Можно:

- Принимать оплату от российских и зарубежных клиентов за товары, работы, услуги, результаты интеллектуальной собственности на карту, привязанную к кошельку.

- Принимать деньги в личных целях. Этот вариант только для физлиц. Например, если принимаете донаты за стримы на электронный кошелек.

Ну и что? 10.06.21

Валютные переводы на любую сумму попадут под усиленный контроль. Чем это грозит?

Что можно и нельзя оплачивать с иностранных электронных кошельков

Главное правило такое же — оплачивать можно все, что не запрещено законом. К сожалению, вариантов остается немного.

ч. 4 ст. 12 ФЗ «О валютном регулировании и валютном контроле»

Нельзя:

- Расплачиваться с зарубежными партнерами, подрядчиками и фрилансерами.

- Расплачиваться с российскими фрилансерами переводом с иностранного электронного кошелька, поскольку им теперь такие переводы нельзя принимать. Расчеты между компаниями и ИП с помощью электронных денег в России в принципе запрещены.

- Выдавать займы.

Можно:

- Расплачиваться с российскими фрилансерами с помощью карты, привязанной к кошельку.

- Переводить деньги в личных целях. Например, чтобы сделать подарок родным.

Этот вариант только для физлиц.

Этот вариант только для физлиц. - Оплачивать что-то в зарубежных онлайн-магазинах. Этот вариант тоже только для физлиц.

Ну и что? 10.02.21

Что изменилось в правилах контроля за снятием наличных и переводами в 2021 году

Кто и за что должен отчитываться

Отчитываться о движении средств в иностранном электронном кошельке должны все — компании, ИП и остальные граждане.

600 000 Р

можно получить на иностранный кошелек за год и не отчитываться

Отчет нужно подать, если за год на иностранный электронный кошелек поступило больше 600 000 Р. Если поступили деньги в валюте, нужно пересчитать в рубли. Курс — по состоянию на 31 декабря отчетного года.

Считается отдельно каждый кошелек. То есть можно иметь пять кошельков в разных системах, на каждом по 500 000 Р и не отчитываться.

Правила переводов с использованием иностранных электронных средств платежа нужно соблюдать по всем кошелькам, независимо от подачи отчетов. Даже если там лежит один рубль. Если налоговый инспектор получит информацию о расчетах по кошельку, оштрафует.

Даже если там лежит один рубль. Если налоговый инспектор получит информацию о расчетах по кошельку, оштрафует.

Отчет нужно сдавать:

- компаниям и ИП — ежеквартально, в течение 30 дней по окончании квартала;

- для физлиц без статуса ИП, включая самозанятых, — до 1 июня года, следующего за отчетным.

То есть если вы работаете как самозанятый и получите в 2021 году на иностранный электронный кошелек больше 600 000 Р за оказание услуг, отчитаться нужно будет до 1 июня 2022 года.

Формы отчета пока нет, но и сдавать ее раньше октября не нужно.

Какая ответственность грозит нарушителям

Штрафовать за нарушение правил работы с иностранными электронными кошельками начнут с 1 октября 2021 года. Штрафы серьезные.

ст. 1 Федерального закона от 11.06.2021 № 200-ФЗ

Изменения вносятся в ст. 15.25 КоАП РФ — она предусматривает ответственность за нарушения валютного законодательства.

За перевод денег с помощью иностранного электронного кошелька в случаях, не предусмотренных законодательством, оштрафуют:

- граждан, ИП и компании — в размере от 75 до 100% суммы перевода;

- руководителя компании — в размере от 20 000 Р до 30 000 Р.

За несданный, сданный не вовремя или с нарушением порядка отчет оштрафуют на меньшую сумму — размер штрафа меняется в зависимости от того, на сколько дней опоздать с отчетом.

Штрафы по отчетности за иностранный электронный кошелек

| Граждане | ИП | Руководитель компании | Компания | |

|---|---|---|---|---|

| Несданный отчет | от 20 до 40% денег, зачисленных на кошелек за год | от 20 до 40% денег, зачисленных на кошелек за год | от 20 до 40% денег, зачисленных на кошелек за год | от 20 до 40% денег, зачисленных на кошелек за год |

| Нарушение порядка подачи отчета | 2000—3000 Р | 4000—5000 Р | 4000—5000 Р | 40 000—50 000 Р |

| Повторное нарушение порядка подачи отчета | 20 000 Р | 30 000—40 000 Р | 30 000—40 000 Р | 400 000—600 000 Р |

| Нарушение срока подачи отчета — до 10 дней | 300—500 Р или предупреждение | 500—1000 Р или предупреждение | 500—1000 Р или предупреждение | 5000—15 000 Р или предупреждение |

| Нарушение срока подачи отчета — от 11 до 30 дней | 1000—1500 Р | 2000—3000 Р | 2000—3000 Р | 20 000—30 000 Р |

| Нарушение срока подачи отчета — больше чем на 30 дней | 2500—3000 Р | 4000—5000 Р | 4000—5000 Р | 40 000—50 000 Р |

Граждане

Несданный отчет

от 20 до 40% денег, зачисленных на кошелек за год

Нарушение порядка подачи отчета

2000—3000 Р

Повторное нарушение порядка подачи отчета

20 000 Р

Повторное нарушение порядка подачи отчета

20 000 Р

Нарушение срока подачи отчета — до 10 дней

300—500 Р или предупреждение

Нарушение срока подачи отчета — от 11 до 30 дней

1000—1500 Р

Нарушение срока подачи отчета — больше чем на 30 дней

2500—3000 Р

Несданный отчет

от 20 до 40% денег, зачисленных на кошелек за год

Нарушение порядка подачи отчета

4000—5000 Р

Повторное нарушение порядка подачи отчета

30 000—40 000 Р

Повторное нарушение порядка подачи отчета

30 000—40 000 Р

Нарушение срока подачи отчета — до 10 дней

500—1000 Р или предупреждение

Нарушение срока подачи отчета — от 11 до 30 дней

2000—3000 Р

Нарушение срока подачи отчета — больше чем на 30 дней

2500—3000 Р

Руководитель компании

Несданный отчет

от 20 до 40% денег, зачисленных на кошелек за год

Нарушение порядка подачи отчета

4000—5000 Р

Повторное нарушение порядка подачи отчета

30 000—40 000 Р

Повторное нарушение порядка подачи отчета

30 000—40 000 Р

Нарушение срока подачи отчета — до 10 дней

500—1000 Р или предупреждение

Нарушение срока подачи отчета — от 11 до 30 дней

2000—3000 Р

Нарушение срока подачи отчета — больше чем на 30 дней

2500—3000 Р

Компания

Несданный отчет

от 20 до 40% денег, зачисленных на кошелек за год

Нарушение порядка подачи отчета

40 000—50 000 Р

Повторное нарушение порядка подачи отчета

400 000—600 000 Р

Повторное нарушение порядка подачи отчета

400 000—600 000 Р

Нарушение срока подачи отчета — до 10 дней

5000—15 000 Р или предупреждение

Нарушение срока подачи отчета — от 11 до 30 дней

20 000—30 000 Р

Нарушение срока подачи отчета — больше чем на 30 дней

2500—3000 Р

За прием денег на иностранный электронный кошелек в нарушение установленных ограничений никаких штрафов не предусмотрено. По крайней мере, пока это следует из буквального толкования закона — штраф установлен за «осуществление перевода денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг».

По крайней мере, пока это следует из буквального толкования закона — штраф установлен за «осуществление перевода денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг».

В России случается, что толкование закона контролирующим ведомством отличается от того, что написано в законе. Поэтому надежнее дождаться официальных разъяснений ФНС по этому вопросу. Как только они появятся, мы обновим статью.

- Выпустить к кошельку платежную карту, если это возможно. Это снимает ограничения на расчеты с российскими подрядчиками и фрилансерами.

- Привыкать вести расчет в рамках внешнеторговой деятельности и по займам без иностранных электронных кошельков.

- Готовиться сдавать отчеты в ФНС, если на электронный кошелек приходит больше 600 000 Р.

- Ждать разъяснений от ФНС и анализировать практику, потому что формулировки закона сложные и дискуссии в интернете, к сожалению, не помогут решить, кого будут штрафовать, а кого — нет.

Кошельки WebMoney остались без рублей – Коммерсантъ FM – Коммерсантъ

WebMoney заморозил рублевые кошельки и приостановил все операции с ними. Причиной стало решение ЦБ отозвать лицензию у Консервативного коммерческого банка (ККБ) — расчетного для платежной системы. Регулятор считает, что ККБ мог обслуживать теневой игорный бизнес. При этом в WebMoney “Ъ FM” заявили, что считают претензии регулятора надуманными. Что ждет владельцев кошельков? И останется ли WebMoney на российском рынке? Разбирался Александр Рассохин.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

В 2007 году WebMoney признали «Лучшей системой онлайн-платежей» в рамках Национальной банковской премии. Для многих россиян сервис так и остался воспоминанием из «нулевых». Уже в начале 2010-х, несмотря на появление новых функций, к работе WebMoney возникали вопросы как у пользователей, так и у властей. Компания отказывалась регистрироваться в Центробанке, на Украине блокировали счета, а после и вовсе внесли структуру в санкционный список.

В то же время платформа разрешила оборот криптовалюты, а также отменила требование привязывать банковскую карту к аккаунту. Впрочем, российские власти в своих попытках сделать рынок более прозрачным сначала запретили анонимные платежи, в декабре 2021-го на полгода приостановили переводы по рублевым кошелькам, а теперь и отозвали лицензию у расчетного банка ККБ. В итоге счета в нацвалюте оказались замороженными. При этом в самой компании считают претензии ЦБ надуманными, говорится в заявлении WebMoney, поступившем в редакцию “Ъ FM”:

Банк никогда не был причастен к обслуживанию теневого игорного бизнеса нелегальных участников финансового рынка. Сожалеем о столь недружественном шаге со стороны Центробанка, но сигнал нам понятен: ЦБ не заинтересован в развитии рынка финтеха в России и делает все возможное для того, чтобы выдавить независимых участников в пользу одного или, может, еще формально нескольких кредитных организаций. Но это право регулятора. Замороженные в банке электронные денежные средства участников системы WebMoney, безусловно, будут выплачены их владельцам.

Системы платежей становятся все менее востребованными, отмечает руководитель направления исследований Центра исследования финансовых технологий и цифровой экономики «Сколково—РЭШ» Егор Кривошея. В итоге многим компаниям, по его словам, приходится закрываться либо уходить в более сомнительные операции и становится более нишевыми сервисами: «Проблемы есть у многих даже международных сервисов. Недавно у Western Union были подобные сложности не только на российском рынке, но и на глобальном.

Эти сервисы зарождались как попытка сделать переводы более дешевыми. Сейчас такой острой проблемы на рынке не стоит.

Для большинства банков платежи не являются инструментом заработка на комиссиях. Все больше людей переходят на более масштабные предложения — типа мобильные кошельки от крупных банков».

Владелец Консервативного коммерческого банка Андрей Трубицин фигурирует в СМИ и как руководитель WebMoney в России, и как основной учредитель компании «Вычислительные системы», которая разрабатывает весь софт для площадки. В WebMoney сообщили “Ъ FM”, что пользователи смогут вывести деньги в иной валюте либо обратившись напрямую в банк.

В WebMoney сообщили “Ъ FM”, что пользователи смогут вывести деньги в иной валюте либо обратившись напрямую в банк.

Однако гендиректор аналитического агентства «БизнесДром» Павел Самиев предполагает, что средства на счетах могут надолго зависнуть: «Будет проведена процедура банкротства либо ликвидация, то есть, так или иначе, достать деньги в моменте невозможно. Нужно пройти через все этапы, а это займет время. Безусловно, это немгновенный процесс. Все зависит от того, какой именно вариант будет в итоге — банкротство или ликвидация? Сроки очень разные, потребуется не месяц и не три, это может длиться годами».

Но что будет с самой платежной системой? В WebMoney общее количество пользователей оценивают минимум в 45 млн человек. Впрочем, у компании могут возникнуть проблемы, не исключает Егор Кривошея и задается вопросом: пожелают ли другие банки выступить в качестве расчетного?

«Если WebMoney сочтет стратегически правильным, нужным устранить недочеты и соответствовать требованиям регулятора, тогда, да, есть шанс, что компания найдет себе каких-то партнеров. Если основная доля транзакций связана, так или иначе, с игорным бизнесом, то в принципе какой-то причины, почему система захочет возвращаться на российский рынок, я не вижу»,— отмечает Кривошея.

Если основная доля транзакций связана, так или иначе, с игорным бизнесом, то в принципе какой-то причины, почему система захочет возвращаться на российский рынок, я не вижу»,— отмечает Кривошея.

Что касается юрисдикции WebMoney, то на сайте нет никакой информации. Там лишь указана управляющая компания — расположенная в Литве международная адвокатская контора. В то же время техническая поддержка и разработка ПО находятся в России, как и главный центр аттестации. Отсюда же, по заверениям компании, и 40% пользователей. Так что, вероятно, WebMoney пожелает остаться на российском рынке, если, конечно, Центробанк даст на это добро.

Новости WebMoney Transfer

Поиск

Оплата WebMoney на АЗС Shell

Категории:Новости участников|19 Feb 11:40

Оплата по QR-коду из кошелька WebMoney стала доступна более чем на 220 АЗС Shell в России.

Для использования опции водителю необходимо перейти в раздел «Оплатить» меню «QR-код» в мобильном приложении WebMoney Keeper для генерации динамического кода, который показывается кассиру для сканирования. Подтверждение об успешной транзакции мгновенно отображается на кассе.

Подтверждение об успешной транзакции мгновенно отображается на кассе.

До 31 июля 2021 года действует акция «Заправляйся с кэшбэком», по которой 10% от каждого платежа возвращается обратно на кошелек WebMoney. Пополнение баланса происходит в течение месяца, следующего за транзакцией. Кроме того, участники программы лояльности Shell ClubSmart в течение 2021 года получают двойные бонусные баллы.

«Объемы QR-платежей активно растут в потребительском секторе. Мы всегда стремимся предложить нашим клиентам максимально широкий выбор услуг, в том числе платежных способов, и очень надеемся, что они оценят новые беспроводные возможности.Мы ожидаем, что платежи, осуществляемые с помощью FPS и WebMoney, будут занимать до 10% от общего объема безналичных операций на наших АЗС в среднесрочный», — сказал Виталий Маслов, директор по развитию и управлению операционной сетью «Шелл Россия».

Теги: WebMoney Keeper, Россия, Shell, QR-код

WebMoney присоединился к Системе быстрых платежей ЦБ РФ Система быстрых платежей (СБП) Банка России.

Владельцы кошельков WMP теперь могут мгновенно отправлять средства в 38 банков-участников ФПС и получать входящие переводы. Расчетным банком WebMoney для кошельков в российских рублях является ОАО Банк `ЦКБ`.

Владельцы кошельков WMP теперь могут мгновенно отправлять средства в 38 банков-участников ФПС и получать входящие переводы. Расчетным банком WebMoney для кошельков в российских рублях является ОАО Банк `ЦКБ`.С помощью FPS средства на кошелек WebMoney можно пополнить бесплатно. Комиссия за перевод средств в другие банки составляет 1,2 % плюс плата за обслуживание системы 0,8 %.

Клиенты FSP-участников имеют возможность перевести средства на кошелек WebMoney с номером мобильного телефона получателя, выбрав соответствующую опцию в своем банковском приложении.

Для использования услуги владельцам электронного кошелька необходимо зайти в меню «Перевод», выбрать «По номеру телефона», а затем «Через Систему быстрых платежей» мобильного приложения или веб-версии WebMoney Keeper.

Напоминаем, что с 2019 года участники системы могут переводить средства по номеру мобильного телефона между WebMoney и Сбербанком.

TTAGS: & NBSPRUSSIA, & NBSPWMP, & NBSPP-Wallet, & NBSPTHEST SYSTER, & NBSPFPPS

PAY с WebMoney в Burger King

Категории: & NBSPSystem News | 11 FEB 17:09

. Королевские рестораны в России.

Королевские рестораны в России.

Просто сообщите кассиру, что вы хотите оплатить заказ с помощью WebMoney, отсканируйте QR-код, отображаемый на экране кассы, с помощью мобильного приложения WebMoney Keeper и подтвердите транзакцию.

Вы можете дополнительно воспользоваться нашим специальным предложением «10% Cashback на ваш кошелек WebMoney», которое действует до 31 мая 2019 года. Предложение действует через купоны и скидки и может быть использовано неограниченное количество раз.

Более подробную информацию можно найти на сайте burger.webmoney.ru.

Теги: Burger King, Россия,&nbsресторан

WebMoney Способ оплаты в России

WebMoney, основанная в 1998 году в России, является системой денежных переводов в долларах США. С момента своего создания глобальная платежная система продолжала обслуживать продавцов и клиентов для эффективного осуществления платежей.

Вспышка COVID-19 ускорила удаленную работу, и эта тенденция сохранилась и после пандемии. Владельцы бизнеса электронной коммерции ищут эффективный способ осуществления платежей, а клиенты также ожидают более своевременных переводов.

Владельцы бизнеса электронной коммерции ищут эффективный способ осуществления платежей, а клиенты также ожидают более своевременных переводов.

WebMoney позволяет решать проблемы с платежами, отслеживать средства и безопасно осуществлять платежи. Мы объясним больше по теме ниже.

Что такое WebMoney?

Финансовый кризис 1998 года в России привел к увеличению использования долларов США внутри страны и послужил причиной его создания.

Несмотря на то, что он возник в России, сегодня он широко распространен по всему миру и считается одним из крупнейших электронных платежных систем в стране.

В 2020 году компания сообщила о 300 000 активных пользователей в неделю и 41 миллионе зарегистрированных учетных записей. Кроме того, более 100 000 магазинов принимают платежи через WebMoney.

В настоящее время система принадлежит и управляется компанией WM Transfer Ltd.

Основные характеристики WebMoney

WebMoney — это электронный кошелек, который можно использовать для онлайн-платежей. Клиенты могут получить свой электронный кошелек через банковский счет, электронные деньги, наличные деньги или банковскую карту.

Клиенты могут получить свой электронный кошелек через банковский счет, электронные деньги, наличные деньги или банковскую карту.

Предприятия могут использовать его для приема и осуществления платежей, обеспечения безопасности транзакций и более эффективного управления своим бизнесом.

Рассмотрим подробнее важнейшие функции WebMoney.

WebMoney для бизнеса

Если вы ведете бизнес в эпоху цифровых технологий, такое программное обеспечение, как WebMoney, может позаботиться о ваших платежах, позволяя вам сосредоточиться на другой важной работе, связанной с бизнесом.

Вы можете получать средства с помощью банковских переводов, совершать платежи и принимать платежи от клиентов с помощью платежных шлюзов.

WebMoney для личных переводов

Пользователи могут использовать эту услугу как обычную банковскую карту при осуществлении личных переводов через WebMoney. Например, вы можете пополнить счет или оплатить несколько товаров и услуг.

Кроме того, вы можете получить кредит, вывести средства или собрать средства.

Платежные шлюзы

Платежные шлюзы WebMoney позволяют принимать платежи из других платежных каналов, таких как онлайн и офлайн банковские переводы, кредитные/дебетовые карты, электронные кошельки или любые другие способы оплаты.

В России клиенты в основном пользуются электронными кошельками, и WebMoney поддерживает этот способ оплаты, что является плюсом. Он предоставляет пользователям несколько типов WM-кошельков, включая WME (кошелек для евро), WMR (кошелек для рублей) и WMZ (кошелек для долларов США).

Безопасные транзакции

Независимо от того, ведете ли вы бизнес или нет, безопасность имеет первостепенное значение для любого, кто совершает онлайн-платежи. К счастью, WebMoney позаботится об этом.

Сервис рассматривает новейшие системы безопасности и управления. Проверка информации является одним из важнейших факторов, когда речь идет о безопасности. Система с эффективной проверкой информации обеспечивает максимальную защиту данных.

При переводе WebMoney используются три метода аутентификации. Это включает.

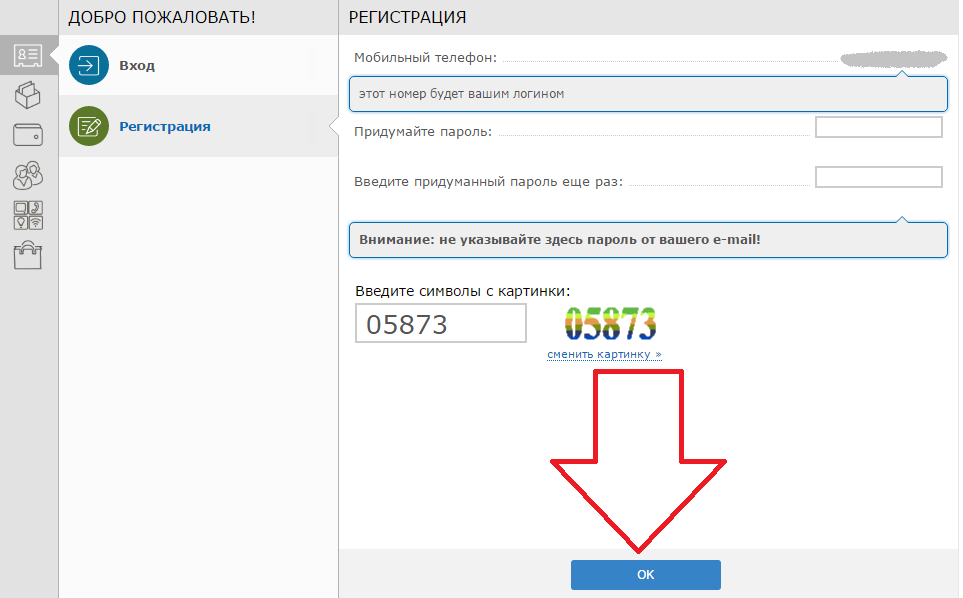

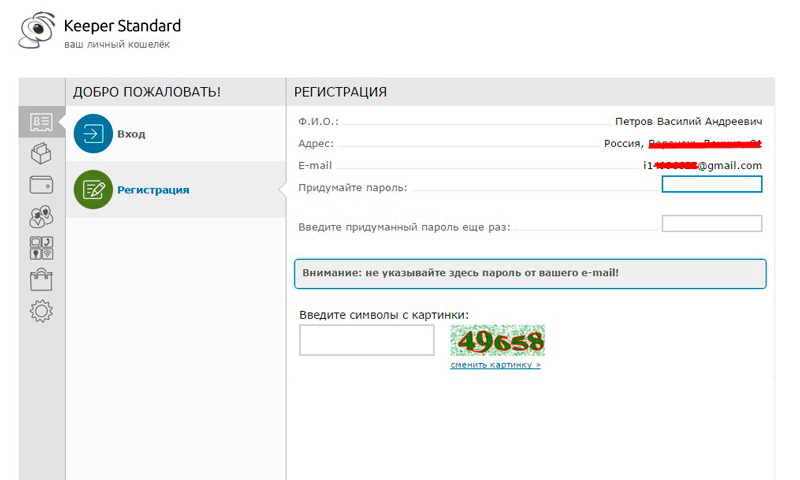

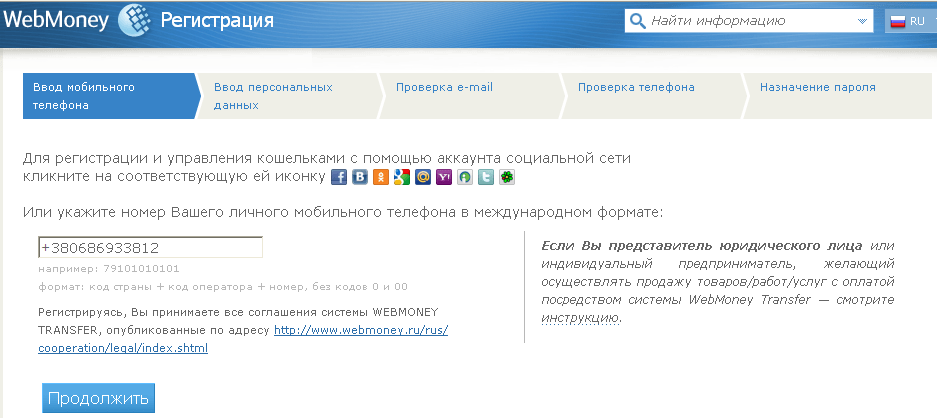

- Учетные данные для входа. При регистрации вы можете использовать электронную почту, WMID или номер телефона в качестве данных для входа. Как правило, процесс регистрации сопровождается дополнительным этапом подтверждения.

- Секретные ключи. Вам нужны файлы с секретным ключом, паролем, 12-символьным WM-идентификатором и кошельками в памяти вашего компьютера. Убедитесь, что у вас есть резервные копии файлов на случай их случайной потери.

- Персональные сертификаты. Эти цифровые сертификаты предназначены для идентификации, защиты и передачи данных.

Позже для транзакций делается дополнительное подтверждение, такое как код подтверждения, отправленный на телефон или E-Num (сервис генератора одноразовых паролей).

Это обеспечивает максимальную безопасность как для покупателей, так и для продавцов.

Как работает метод оплаты WebMoney?

Данные показывают, что эффективные онлайн-платежи могут повысить прибыльность предпринимателя, сделав транзакции более удобными, безопасными и дешевыми.

Если вы владелец бизнеса, стремящийся улучшить качество обслуживания клиентов и увеличить доход, возможно, вам нужно платежное решение, такое как WebMoney, для сбора средств.

Он предназначен для владельцев электронной коммерции, которые хотят предоставить своим клиентам свободу выбора различных способов оплаты.

Это имеет решающее значение для вашего международного бизнеса, поскольку вы хотели бы максимально повысить качество обслуживания клиентов, предоставив им простоту, комфорт и универсальность, когда речь идет о способах оплаты.

Предпочтительный способ оплаты не только упрощает оплату для клиентов, но и побуждает их совершить покупку. Это, в свою очередь, снижает количество брошенных корзин и увеличивает продажи.

WebMoney предлагает продавцам единую платформу для удобного перевода и получения платежей.

Независимо от того, какой метод оплаты клиент выбирает для оплаты, WebMoney переводит сумму на счет компании.

Более того, платформа позволяет совершать транзакции в местной валюте.

Если вы управляете крупной многонациональной компанией, вы также можете обрабатывать платежи в евро и долларах США.

Почему стоит выбрать Oceanpayment для вашего глобального платежного решения

Oceanpayment, платформа онлайн-платежей, была официально создана в 2014 году. Штаб-квартира поставщика в Гонконге предлагает платежные решения для розничных продавцов в таких сферах, как электронная коммерция, онлайн-игры и путешествия.

Он доступен более чем в 200 странах и предлагает более 500 способов оплаты для крупного и малого бизнеса.

Итак, почему стоит выбрать Oceanpayment в качестве глобального платежного решения? Вот почему.

- Платформа предлагает безопасные и удобные варианты платежных решений для розничных продавцов, ведущих международный бизнес.

- Компетентные члены команды, обладающие обширными знаниями в соответствующей области, управляют глобальным поставщиком платежных услуг.

- Oceanpayment делится ценной информацией и помогает клиентам достигать поставленных бизнес-целей.

- Наш шлюз PCI уровня 1 обеспечивает плавную и быструю обработку платежей.

- Oceanpayment поддерживает различные типы интерфейсов, включая ПК, мобильные устройства, ТВ и другие.

- Как продавец, вы можете принимать платежи клиентов онлайн, с мобильного телефона или в магазине, обеспечивая беспроблемное взаимодействие с клиентом.

- Oceanpayment предлагает единую платформу для удовлетворения потребностей онлайн-бизнес-моделей B2B и B2C.

Статистика показывает, что потребители предпочитают несколько способов оплаты. Более того, пандемия изменила потребительские тенденции, и клиенты ожидают, что предприятия будут предоставлять больше, чем до пандемии.

Итак, убедитесь, что вы используете эффективную платежную платформу, чтобы улучшить взаимодействие с пользователем и укрепить репутацию вашего бренда.